自分らしく幸せな人生を生きるためには、遣り甲斐のある仕事をライフワークにして、社会貢献することが理想です。

そのためには、サラリーマンとしてやらされている仕事ではなく、自分の人生のミッションを達成するために働くようにしていきたいです。

そうしたミッションを成し遂げるライフワークを仕事にするには、フリーランスとして独立していく働き方も視野に入ってくると思います。

そんなフリーランスとして働く場合に、お金のことについて、分かりやすく書かれた書籍をご紹介します。

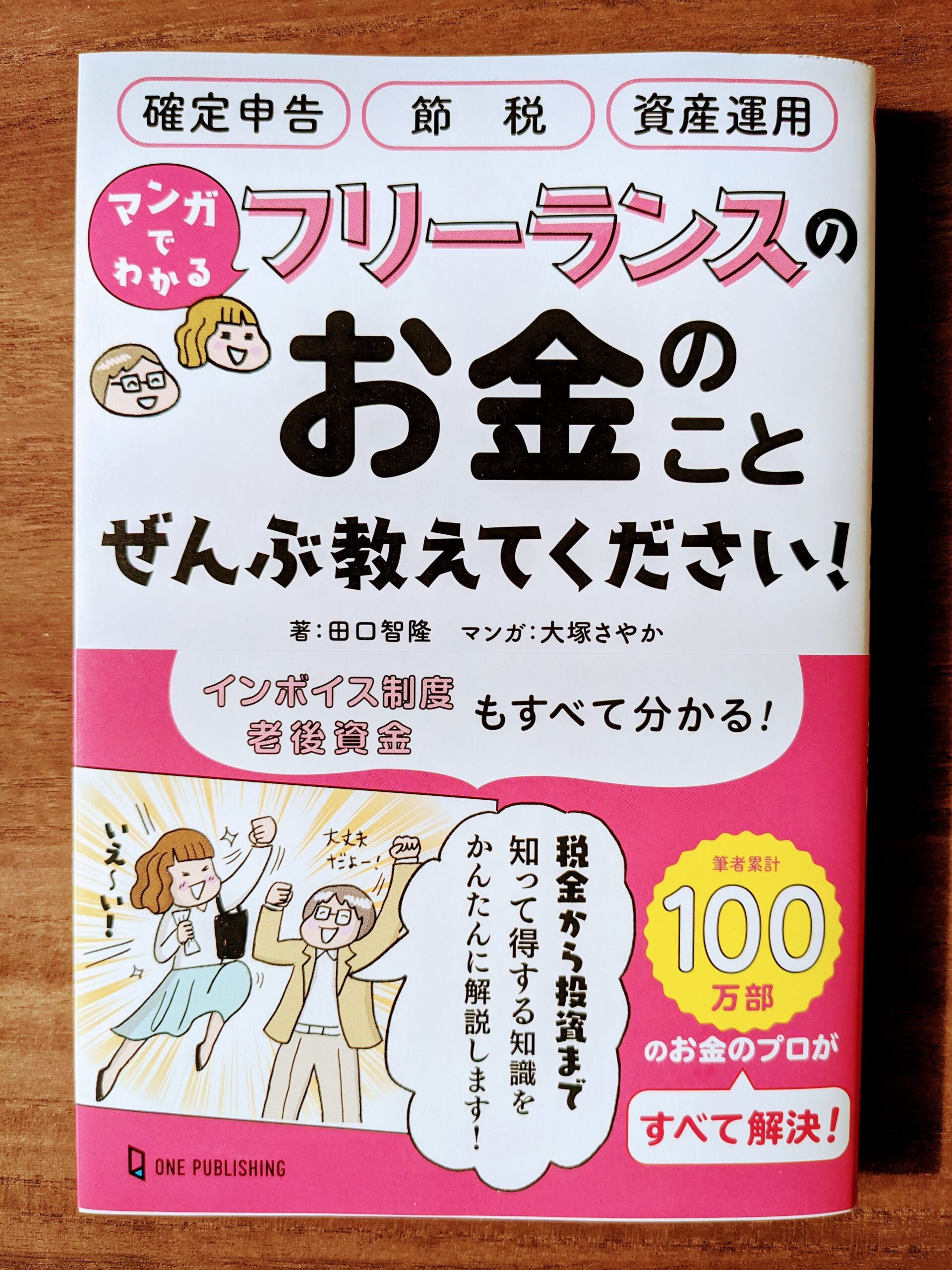

『フリーランスのお金のことぜんぶ教えてください!』(2022年、ワンパブリッシング)です。

著者は、田口智隆さん。フリーランスとして活躍していて、お金に関する著書を46冊も出されています。

専門的で取っ付きにくいお金のことを、初心者でもわかるような平易な言葉で書かれています。

これからフリーランスを目指す方が、準備しておかなければならない重要なことがいくつも掲載されています。

是非、一度お読みいただいて、お金の準備をしていきましょう。

副業から始める

まず、フリーランスになるには、準備が必要であると書かれています。

いきなり、フリーランスになるのではなく、まずは、副業として始めて、「貯金」「スキル」「顧客」を獲得することが大事です。

当面、半年分の生活費を貯めることを目標にしましょう。

そして、スキルを上げて稼げるようになりましょう。

それから、顧客開拓のため、名刺・ホームページ・SNSを用意して自分を宣伝することが必要です。

いきなり独立して思うように仕事がとれなかったら焦りますが、副業であれば、じっくりと考えてコツコツ準備が進められます。

あせらずに副業から始めて、本業と同じぐらいの収入を得られるようになったらフリーになるのが理想とのことです。

但し、副業である間は、時間が限られていて、投入時間が増えずになかなか収入を本業並みに増やすことは難しいと思います。

そうした場合には、本書では、時間がなくて仕事を断らざるを得なくなったらフリーになることを検討しましょうと書かれています。

退職金と老後資金を準備しよう

フリーランスは、大企業に勤めている場合と違って、退職金がありません。

退職金に代わる備えをする必要があるとのことで、本書では、①小規模企業共済と②iDeCoを勧められています。

①小規模企業共済

「小規模企業共済」は、フリーランスなどが現役の間に、退職金を積み立てる制度です。

毎月、自分でお金を積み立てて、事業をやめるときに受け取ることができます。

銀行金利に比べて金利が高い(1~1.5%)ことと掛金の全額を控除(税金が減る)できることがメリットです。

また、病気やケガで働けなくなったときや、フリーランスをやめようと思ったときなどにも事業廃止届を出せば、共済金を受け取ることができます。

②iDeCo

「iDeCo」は、個人型確定拠出年金の略称です。

国民年金とは別に、毎月自分で決めた額を積み立てることができます。

投資信託などの運用商品を選べるところが、「小規模企業共済」との違いです。

積立額を全額控除できるところは、「小規模企業共済」と一緒です。

また、投資信託などで運用するので、損をするリスクもありますが、運用益となった場合に運用益が非課税となります。

こちらは、年金ですので60歳になるまでお金を引き出すことはできません。

フリーランスこそ資産運用をせよ

銀行に預金をしていても、金利はほぼゼロですので、タンス預金と一緒でお金は増えません。

一方で、日本は少子高齢化が進み、年金だけで国民の老後を支えるのが難しくなっています。

そういった状況ですので、政府は「預金から投資へ」と呼び掛けています。

投資をしないと老後破産しますよと言っているようなものであると著者は言っています。

特に、国民年金しかないフリーランスは尚更そうであるとのことです。

「つみたてNISA」で「バランス型・インデックス型の投資信託」に「長期投資」する

投資によって利益が出ると利益に対して約20%が課税されます。

ところが、NISA制度を利用すると、利益が出ても非課税になります。

例えば、500万円の利益が出た場合には、約100万円が税金となるところ、NISA制度を利用すればゼロになります。

「iDeCo」との違いは、「iDeCo」は60歳まで引き出しができないのですが、「つみたてNISA」はいつでもお金が引き出せます。

「バランス型・インデックス型投資」

投資信託は、たくさんの株や債券などが詰め込まれた「福袋」のようなイメージと書かれています。

つまり、「福袋」を買うことで、世界中の優良企業に分散投資することができるのです。

たくさんの企業に分散投資することでリスクが分散されます。

投資信託の中で、本書が勧めているのは、「バランス型・インデックス型の投資信託」です。

バランス型は、日本株や世界株、日本債券、外国債券、不動産や金などのコモディティまで豊富にパッケージされた投資信託です。

株式と債券の値動きは反比例する傾向にあり、また、不動産や金も株式とは異なる値動きをします。

いずれかの商品が値下がりしても全体として損失がカバーされるというわけです。

また、投資信託には「インデックス型」と「アクティブ型」があります。

「インデックス型」とは、投資信託の値段が、ある指数(インデックス)に連動した値動きになるように作られているものです。

日本株であれば、日経平均株価やTOPIX(東証株価指数)などです。

一方で、「アクティブ型」は、ファンドマネージャーの手腕によって、市場平均よりも上回ることを目標とした投資信託です。

一見、パフォーマンスが良さそうに感じますが、あるアメリカのデータによると「アクティブ型」投資信託の4分の3が市場平均のパフォーマンスを下回る結果になったとのことです。

全米トップ投資家のウォーレン・バフェットも、個人投資家は「アクティブ型」ではなく、「インデックス型」を活用すべきと主張しています。

「積立投資」が儲かる可能性が高い投資手法

「積立投資」による投資手法が、儲かる可能性が高いことについても説明されています。

儲かるためには、安いところで買って高いところで売る必要があります。

しかし、一番安い時に買うことは事実上不可能です。

今日の段階で、明日の株価を予測することはできません。

そこで、長期にわたって投資する場合、最も利益を生む可能性が高い投資手法が一定の金額を買い続ける「積立投資」です。

一定の金額を買い続けることで、価格が安い時に多く買うことができ、価格が高い時に少なく買うことができます。

この投資手法は、「ドル・コスト平均法」と呼ばれ、長期投資の鉄則となっています。

長期投資で見れば世界経済は右肩上がり

長期的かつ世界規模で見れば、株価は確実に上がっていくと本書では言及されています。

資本主義社会は、経済も市場も右肩上がりになることが前提になっています。

経済成長がなくなれば、それは資本主義社会が終焉することを意味しています。

少なくとも、私たちが生きている時代に、資本主義に代わるシステムになることはないでしょう。

したがって、世界経済は右肩上がり、つまり世界の株価は上がるという前提で考えられるというわけです。

リーマンショックやコロナショックなど株価が暴落する時がありますが、それは短期的なものです。

長期スパンで見れば、株価は山あり谷ありを繰り返しながら、世界経済は拡大し続けています。

ダウ平均株価は、1985年には1,200ドルほどでしたが2020年には25,000ドルにまで達しています。

35年間で20倍以上になっているのです。

それから、長期投資のメリットは複利効果が大きいことです。

複利とは、金利が金利を生むことを差しています。

雪だるま式に増えていく複利の効果が、長期に渡ればどんどん大きくなります。

まとめ

フリーランスとして活動して行くためには、準備が大切であるということがわかりました。

まずは、副業から始めてスキルアップや顧客獲得の準備をしておく。

それから、お金の準備をしていくことが重要です。

当面の生活費として少なくとも半年分は、貯蓄を確保しておきたいところです。

また、フリーランスは退職金がないので、これに代わるものとして「小規模企業共済」や「iDeCo」が紹介されています。

「小規模企業共済」はフリーランスになった後に始めるものですが、「iDeCo」は副業時点からでも始められます。

こうした制度を知っておくことが重要ですね。

それから、フリーランスこそ、資産運用すべきということも書かれています。

「つみたてNISA」で運用を行う重要性は、このブログの中でも何度も触れてきましたが、早い段階からコツコツと始めていきたいですね。

投資する投資信託について、過去の私のブログ記事では、バランス型よりもS&P500のインデックス投信をお勧めしていました。

今回、紹介した本書の中では、よりリスクの低いバランス型のインデックス投信を勧められています。

バランス型は、より分散が効いていてリスクが低くなりますが、その分、期待できるリターンも低くなります。

大きく下がった時に心配になってしまう人は、バランス型で検討しても良いかもしれませんね。

いろいろな考え方がありますので、是非、比較して自分に合った投資商品を選んでいただければと思います。

関連記事

投資信託はノーロードで信託報酬率の低いインデックス・ファンドを選ぶ